本周景气度改善的领域主要在信息技术和金融地产。上游资源品中水泥价格持续改善,原油价格震荡下行。中游制造领域,新能源产业链和光伏价格指数继续下跌,BDI指数较大幅上行。消费服务领域生猪养殖亏损扩大,延续去化逻辑。信息技术中10月全球半导体销售额同比降幅继续收窄。金融地产领域中商品房成交环比继续上行,我国天然气价格持续上涨。11月PMI略有放缓,呈现复苏中的波动态势,同时行业间分化明显。推荐关注景气持续改善的水泥等部分资源品和电子等TMT领域,景气度较高或边际改善的汽车、专用设备、电机和医药制造业以及房屋建筑业、建筑安装装饰等。

核心观点

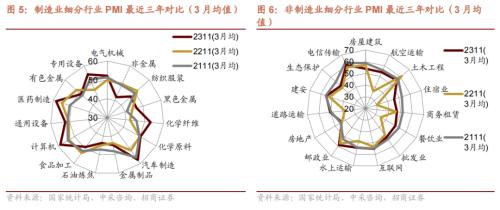

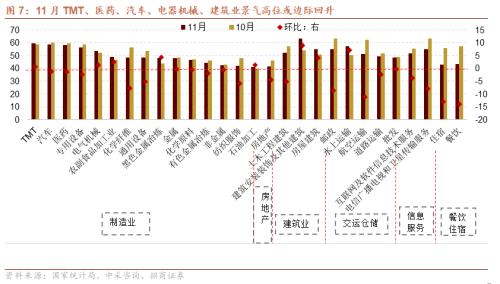

【本周关注】11月PMI略有放缓,但仍高于二季度的低点位置,呈现复苏中的波动态势,同时行业间分化明显。分项来看,制造业中供给延续小幅改善,需求偏弱,成本压力减轻,库存持续去化,为盈利改善提供更多空间。细分行业中建筑业景气度优于服务业优于制造业。制造业PMI中新订单、出口订单有所拖累,反应内外需求恢复仍不牢固。细分领域推荐关注景气度较高或边际改善的领域,主要包括中游制造领域的汽车制造业、专用设备、电气机械制造业、TMT和医药制造业以及房屋建筑业、建筑安装装饰等。

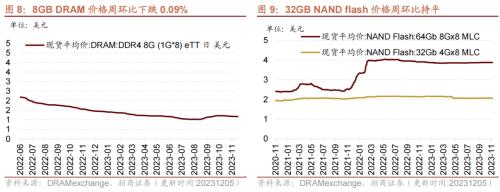

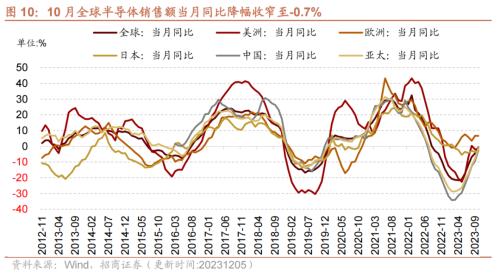

【信息技术】本周部分存储器价格下行,8GB DRAM存储器价格周环比下行,32GB、64GB NAND flash存储器价格周环比持平。10月全球半导体销售额同比降幅继续收窄,美洲、日本、中国和亚太地区销量同比降幅均收窄,欧洲销量同比增幅收窄。

【中游制造】本周正极材料、锂原材料、钴产品等价格普遍下降,DMC价格上涨。本周光伏价格指数下行,光伏产业链中硅料和组件价格较上周下降,硅片价格与上周持平。BDI、CCBFI上行,CCFI、BDTI下行。11月重卡销量同比增幅收窄。

【消费需求】主产区生鲜乳价格下行。猪肉批发价下行,仔猪、生猪批发价上行。在生猪养殖利润方面,自繁自养生猪养殖亏损扩大,外购仔猪养殖亏损扩大;在肉鸡养殖方面,肉鸡苗、鸡肉价格下行;蔬菜价格指数上行,棉花期货结算价、玉米期货结算价上行。本周电影票房收入、观影人数上行,电影上映场次下行。本周中药材价格指数下行。本周文化纸价格与上周持平。

【资源品】建筑钢材成交量十日均值周环比下行。本周螺纹钢、钢坯价格下行;唐山钢坯库存、主要钢材品种合计库存周环比下行。煤炭价格方面,京唐港山西主焦煤库提价与上周持平,秦皇岛港山西优混平仓价周环比下行;焦炭、焦煤期货结算价周环比下行,动力煤期货结算价持平。库存方面,秦皇岛港煤炭库存上行。全国水泥价格指数上行。Brent国际原油价格下行;有机化工品期货价格涨跌互现,二乙二醇、辛醇、DOP等价格涨幅居前,纯苯、苯乙烯、天然橡胶等价格跌幅居前。本周工业金属价格多数下跌,锡、镍价格上涨,铜、铝、锌、钴、铅价格下跌;铜、锌、锡、镍库存上行,铝、铅库存下行;黄金期现、白银期现价格下行。

【金融地产】货币市场净回笼,1周/2周SHIBOR利率较上周下行;6个月/1年/3年国债到期收益率周环比上行。A股换手率、日成交额上行。本周土地成交溢价率上行、商品房成交面积上行。

【公用事业】我国天然气出厂价上行,英国天然气期货价格下行 。11月国内制造业PMI指数继续下行,其中中型企业PMI指数环比上行,大型、小型企业PMI指数环比下行。

风险提示:产业扶持度不及预期,宏观经济波动。

目录

01

本周行业景气度核心变化总览

1、本周关注:11月PMI显示内外需求仍有待加强,关注景气度较高领域

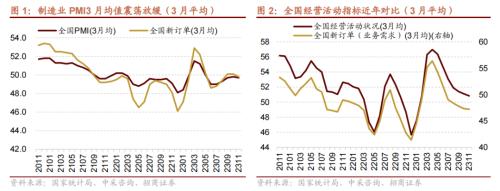

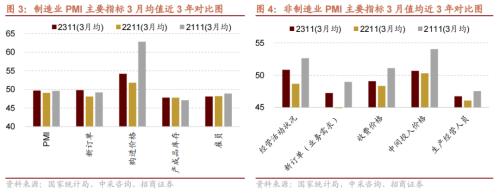

11月随着秋季旺季结束,产需出现转淡迹象,内外需求恢复力度仍有待加强。根据国家统计局和中采咨询数据,11月制造业PMI49.4%, 比上月回落 0.1 个百分点,非制造业经营活动指数为50.2%,较前值回落0.4个百分点;建筑业商务活动指数55.0%,较前值回升1.5个百分点,服务业商务活动指数为49.3%,较前值下降0.8个百分点。

分项来看,制造业中供给延续小幅改善,需求偏弱,成本压力减轻,库存持续去化,为盈利改善提供更多空间。供给端,生产指数50.7%,环比下降0.2个百分点,但连续6个月位于荣枯线以上,说明供给端持续在扩张,但斜率有所放缓。需求端,新订单指数49.4%,环比下降0.1个百分点;新出口订单指数46.3%,环比下降0.5个百分点,内需仍然偏弱运行。价格端主要原材料购进价格指数50.7%,较前值继续回落1.9个百分点,成本压力缓解,为盈利提供更多改善空间。库存端,原材料库存指数环比下降0.2个百分点至48.0%,库存仍在去化。非制造业中,新订单、利润、存货,经营活动预期等环比上行。

细分行业中需要关注景气度较高或边际改善的领域主要集中在:

中游制造领域:汽车制造业、专用设备、电气机械制造业:11月汽车制造业PMI当月值58.8,持续位于荣枯线以上。板块受多方面因素催化,热度持续;1)汽车产销持续保持强势增长态势,国内品牌乘用车市场份额快速上升,出口延续强势;2)11月9日,华为在深圳正式发布智慧出行解决方案新战略并推出华为智选车业务新生态,智界S7正式发布,截止11月28日,预定量已突破20000台;3)11 月 17 日,四部委日前联合印发通知,部署开展智能网联汽车准入和上路通行试点工作,特斯拉的 FSD 在国内落地被认为进入倒计时阶段。此外11月专用设备制造业PMI56.2,电气机械制造业PMI53.3。较前值回升1.3个百分点。

计算机通信电子设备及仪器仪表制造业:11月板块制造业PMI当月值59.4,较前值提升0.6个百分点,一方面半导体、消费电子等领域需求逐渐回暖,销售持续改善;另一方面AI 端侧创新持续赋能,软件开发、计算机设备、通信设备等需求持续景气。

医药制造业:11月板块制造业PMI当月值58.0,持续位于荣枯线以上。一方面,近期各地进入流感流行季,南、北方省份流感病毒检测阳性率持续上升,超过过去3年平均水平,带动POCT(快速检测)与抗病毒药物需求;另一方面,近期多项创新药审核加速,创新药企出海、商业化进程持续推进。此外反腐整顿的短期负面影响已经充分体现,板块风险已经基本出清。

非制造业PMI中,建筑业PMI强于服务业PMI。其中建筑业PMI回升1.5个百分点至55%,房屋建筑和建筑安装贡献较大,一定程度上反应保交楼活动有所升温。三季度专项债发行使用提速,近期中央财政增发国债等对基建领域带来支撑。而服务业商务活动指数相比10月份回落0.8个百分点。

总体来看,11月PMI略有放缓,但仍高于二季度的低点位置,呈现复苏中的波动态势,同时行业间分化明显。分项中建筑业景气度优于服务业优于制造业。制造业PMI中新订单、出口订单有所拖累,反应内外需求恢复仍不牢固。细分领域推荐关注景气度较高或边际改善的领域,主要包括中游制造领域的汽车制造业、专用设备、电气机械制造业、TMT和医药制造业以及房屋建筑业、建筑安装装饰等。

2、行业景气度核心变化总览

02

信息技术产业

1、本周部分存储器价格下行

本周部分存储器价格下行,本周8GB DRAM存储器价格周环比下行,32GB、64GB NAND flash存储器价格周环比持平。截至12月5日,8GB DRAM价格周环比下行0.09%至1.17美元,32GB NAND flash价格维持2.07美元,64GB NAND flash价格维持3.875美元。

2、10月全球半导体销售额同比降幅继续收窄

10月全球半导体销售额同比降幅继续收窄,美洲、日本、中国和亚太地区销量同比降幅收窄,欧洲销量同比增幅收窄。根据美国半导体产业协会统计数据,10月全球半导体当月销售额为466.2亿美元,同比下行0.7%,较上月份降幅收窄3.8个百分点。从细分地区来看,美洲半导体销售额为121.3亿美元,同比降幅收窄0.4个百分点至-1.6%;欧洲地区半导体销售额为48.3亿美元,同比增幅收窄0.1个百分点至6.6%;日本半导体销售额为39.3亿美元,同比下降3.1%,降幅较上月收窄0.5个百分点;中国地区半导体销售额为138.5亿美元,同比减少2.5%,降幅较上月收窄6.9个百分点;亚太地区半导体销售额为257.2亿美元,同比减少1.2%,降幅较上月收窄6.5个百分点。

03

中游制造业

1、本周锂原材料、钴产品等价格普遍下降,DMC价格上涨

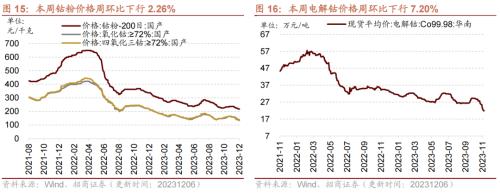

本周锂原材料、钴产品、正极材料等价格普遍下降,DMC价格上涨。在电解液方面,截至12月6日,六氟磷酸锂价格周环比下行5.85%至8.05万元/吨,DMC价格周环比上行5.00%至4200.00元/吨。在正极材料方面,截至12月6日,电解镍Ni9996现货平均价周环比下行0.52%至135,000.00元/吨;电解锰市场平均价格与上周持平为13740.00元/吨。在锂原材料方面,截至12月6日,碳酸锂价格周环比下行7.16%至122,470.00 元/吨,氢氧化锂价格周环比下行7.39%至112,470元/吨;截至12月6日,电解液锰酸锂价格周环比下行1.35%至1.83万元/吨;三元材料价格较上周下行6.94%至130.00元/千克;电解液磷酸铁锂价格周环比下行3.33%至2.18万元/吨。钴产品中,截至12月6日,电解钴价格周环比下行7.20%至219,000 元/吨;钴粉价格较上周下行2.26%至216.50元/千克;氧化钴周环比价格下行4.56%至136.00元/千克;四氧化三钴价格周环比下行3.27%至133.00 元/千克。

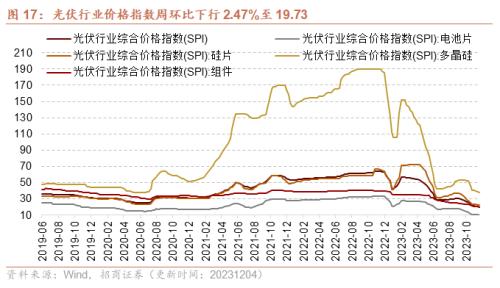

2、本周光伏价格指数下行

本周光伏价格指数下行,组件、电池片、多晶硅价格指数均下行,硅片价格指数持平。截至12月4日,光伏行业价格指数周环比下行2.47%至19.73,组件价格指数周环比下行2.19%至19.62,电池片价格指数周环比下行5.95%至9.32,硅片价格指数与上周持平为21.94,多晶硅价格指数周环比下行1.62%至37.77。

本周光伏产业链中硅料和组件价格下降,硅片价格持平。在硅料方面,截至12月4日,国产多晶硅料价格和进口多晶硅料价格均为8.59美元/千克,均较前一周下行1.41%。在硅片方面,截至11月30日,多晶硅片价格与上周持平为0.16美元/片。在组件方面,截至11月30日,晶硅光伏组件的价格较前一周下跌1.69%至0.12美元/瓦;薄膜光伏组件的价格较前一周下跌0.51%至0.19美元/瓦。

3、BDI 、CCBFI上行,CCFI、 BDTI下行

本周中国出口集装箱运价指数CCFI下行,中国沿海散货运价综合指数CCBFI上行。在国内航运方面,截至12月1日,中国出口集装箱运价综合指数CCFI周环比下行2.17%至857.72点;中国沿海散货运价综合指数CCBFI周环比上行1.62%至1080.43点。

本周波罗的海干散货指数BDI上行,原油运输指数BDTI下行。在国际航运方面,截至12月5日,波罗的海干散货指数BDI为3143.0点,较上周上行31.45%;原油运输指数BDTI为1173.0点,较上周下行2.82%。

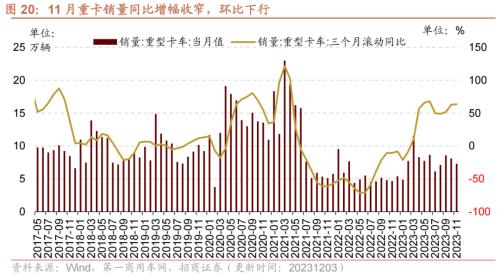

4、11月重卡销量同比增幅收窄

11月重卡销量同比增幅收窄。根据第一商用车网数据, 2023年11月我国重卡市场销售约7.3万辆(开票口径,包含出口和新能源),环比10月下降10%,比上年同期的4.66万辆增长56.51%(前值68.51%),三个月滚动同比增幅扩大至63.52%。这是今年市场继2月份以来的第十个月同比增长,今年1-11月,重卡市场累计销售86.1万辆,同比上涨39%,同比累计增速扩大了1个百分点。

04

消费需求景气观察

1、生鲜乳价格下行

主产区生鲜乳价格下行,截至11月29日,主产区生鲜乳价格报3.68元/公斤,较上周下行0.27%,较去年同期下降10.68%。截至12月01日,白酒批发价格总指数报110.91,旬环比上行0.01% 。

2、猪肉价格下行,肉鸡苗价格下行

猪肉批发价下行,仔猪批发价、生猪批发价上行。截止12月5日,猪肉平均批发价格20.16元/公斤,较上周下行1.22%,全国生猪平均价格周环比上行0.14%至7.19元/500克,截止12月1日,仔猪平均批发价为24.50元/公斤,周环比上行4.26%。在生猪养殖利润方面,自繁自养生猪养殖亏损扩大,外购仔猪养殖盈利亏损扩大。截至12月1日,自繁自养生猪养殖利润为-253.88元/头,亏损较上周扩大41.33元/头;外购仔猪养殖利润为-151.11元/头,亏损较上周扩大35.90元/头。

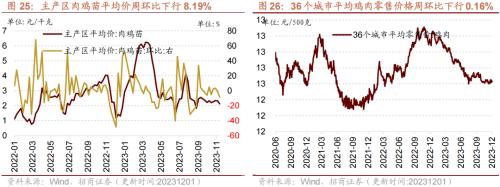

在肉鸡养殖方面,肉鸡苗价格、鸡肉价格下行。截至12月1日,主产区肉鸡苗平均价格为2.13元/羽,周环比下行8.19%;截止12月4日,36个城市平均鸡肉零售价格为12.63元/500克,周环比下行0.16%。

蔬菜价格指数上行,棉花期货结算价、玉米期货结算价上行。截至12月5日,中国寿光蔬菜价格指数为108.82,周环比上行3.49%;截至12月5日,棉花期货结算价格为79.68美分/磅,周环比上行0.10%;截止12月5日,玉米期货结算价格为490.5美分/蒲式耳,周环比上行3.59%。

3、电影票房收入、观影人数上行,电影上映场次下行

本周电影票房收入、观影人数上行,电影上映场次下行。截至12月3日,本周电影票房收入5.74亿元,周环比上行23.71%;观影人数1436.71万人,周环比上行24.25%;电影上映133.16万场,周环比下行0.77%。

4、本周中药材价格指数下行

本周中药材价格指数下行。本周中药材价格指数为3339.8,较上周下行0.40%。

5、本周文化纸价格与上周持平

本周文化纸价格与上周持平。截至12月1日,本周文化纸市场价为5243.33元/吨,较上周持平。

05

资源品高频跟踪

1、钢材成交量下行,螺纹钢价格下行

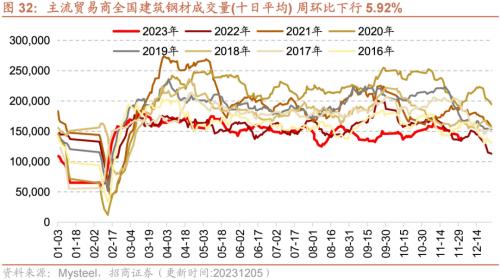

建筑钢材成交量十日均值周环比下行。12月5日主流贸易商全国建筑钢材成交量为13.74万吨;从过去十日移动均值情况来看,主流贸易商全国建筑钢材成交量十日均值为14.17万吨,周环比下行5.92%。

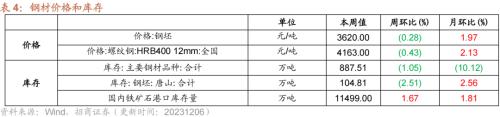

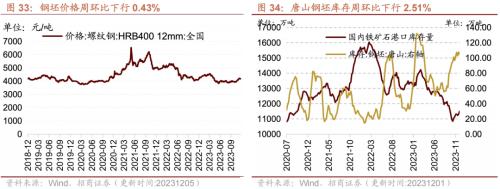

本周螺纹钢、钢坯价格下行;唐山钢坯库存、主要钢材品种合计库存周环比下行;价格方面,截至12月6日,钢坯价格3620.00元/吨,周环比下行0.28%;截至12月5日,螺纹钢价格为4163.00元/吨,周环比下行0.43%。库存方面,截至12月1日,主要钢材品种合计库存量887.51万吨,周环比下行1.05%;截至11月30日,唐山钢坯库存周环比下行2.51%至104.81万吨;截至11月30日,国内铁矿石港口库存量11499万吨,周环比上行1.67%。

2、焦煤焦炭期货结算价下行,秦皇岛港煤炭库存上行

价格方面,京唐港山西主焦煤库提价周环比持平,秦皇岛港山西优混平仓价周环比下行;焦炭期货结算价、焦煤期货结算价周环比下行,动力煤期货结算价周环比持平。截至12月4日,秦皇岛港山西优混平仓价929.60元/吨,周环比下行0.13;截至12月05日,京唐港山西主焦煤库提价2630.00元/吨,与上周持平;截至12月5日,焦炭期货结算价收于2548.50元/吨,周环比下行6.31%;焦煤期货结算价收于1986.50元/吨,周环比下行7.28%;动力煤期货结算价801.40元/吨,与上周持平。

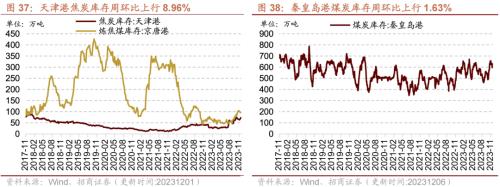

库存方面,秦皇岛港煤炭库存上行。截至12月6日,秦皇岛港煤炭库存报618.00万吨,周环比上行3.69%;截至12月1日,天津港焦炭库存报73.00万吨,周环比上行8.96%;京唐港炼焦煤库存报97.01万吨,周环比上行0.37%。

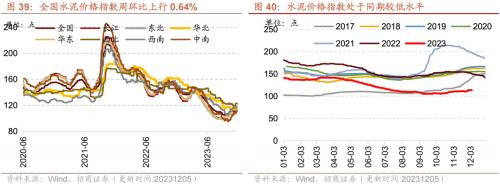

3、全国水泥价格指数上行

水泥价格方面,全国水泥价格指数上行,东北、西北地区持平,长江、华北、华东、西南、中南地区水泥价格指数上行。截至12月5日,全国水泥价格指数为113.64点,周环比上行0.64%;长江地区水泥价格指数113.78点,周环比上行0.97%;东北地区水泥价格为114.09,周环比持平;华北地区水泥价格指数为113.86点,周环比上行0.18%;华东地区水泥价格指数为112.46点,周环比上行0.60%;西北地区水泥价格指数为122.63点,周环比持平;中南地区水泥价格指数为111.20点,周环比上行0.85%;西南地区水泥价格指数118.26点,周环比上行1.86%。

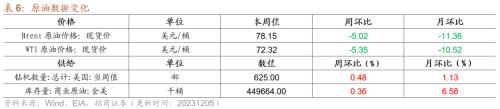

4、Brent国际原油价格下行,有机化工品价格涨跌互现

Brent国际原油价格下行。截至2023年12月5日,Brent原油现货价格周环比下行5.02%至78.15元/桶, WTI原油价格下行5.35%至72.32美元/桶。在供给方面,截至2023年12月1日,美国钻机数量当周值为625部,周环比上行0.48%;截至2023年11月24日,全美商业原油库存量周环比上行0.36%至4.50亿桶。

无机化工品期货价格多数上涨。截至12月5日,钛白粉市场均价与上周持平为16300元/吨。截至12月6日,纯碱期货结算价较上周上行5.04%,为2855元/吨。截至12月3日,醋酸市场均价为3157.50元/吨,周环比上行2.10%;截至11月30日,全国硫酸价格周环比上行0.75%至281.10元/吨。

有机化工品期货价格涨跌互现,二乙二醇、辛醇、DOP等价格涨幅居前,纯苯、苯乙烯、天然橡胶等价格跌幅居前。截至12月6日,甲醇结算价为2445元/吨,周环比上行1.03%;PTA结算价为5654元/吨,周环比上行0.32%;纯苯结算价为6783.33元/吨,周环比下行5.90%;甲苯结算价为6531.25元/吨,周环比下行2.28%;二甲苯结算价为7050元/吨,周环比上行0.53%;苯乙烯结算价为7857.22元/吨,周环比下行4.07%;乙醇结算价为6912.50元/吨,周环比下行0.90%;二乙二醇结算价为5812.50元/吨,周环比上行6.41%;苯酐期货结算价为7362.50元/吨,周环比上行0.40%;聚丙烯期货价格为7393元/吨,周环比下行0.35%;聚乙烯期货价格为7936元/吨,周环比上行0.69%;PVC结算价为5682元/吨,周环比下行3.19%;天然橡胶结算价为13220元/吨,周环比下行4.31%;燃料油结算价为3056元/吨,周环比下行2.27%;沥青结算价为3596元/吨,周环比下行1.53%。

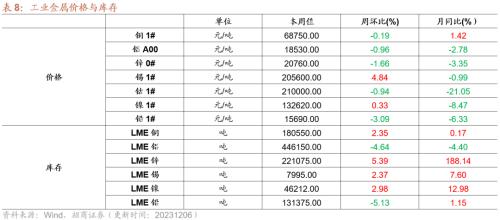

5、工业金属价格多数下跌,库存多数上涨

本周工业金属价格多数下跌,锡、镍价格上涨,铜、铝、锌、钴、铅价格下跌。截至12月6日,铜价格为68750元/吨,周环比下行0.19%;铝价格周环比下行0.96%至18530元/吨;锌价格为20760元/吨,周环比下行1.66%;锡价格周环比上行4.84%,为205600元/吨;钴价格周环比下行0.94%至210000元/吨;镍价格周环比上行0.33%至132620元/吨;铅价格15690元/吨,周环比下行3.09%。

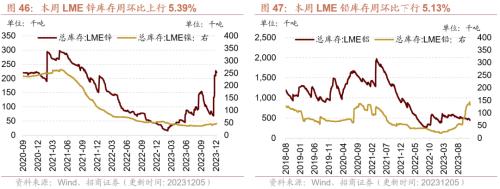

库存方面,铜、锌、锡、镍库存上行,铝、铅库存下行。截至12月5日,LME铜库存周环比上行2.35%至180550吨;LME铝库存周环比下行4.64%至446150吨;LME锌库存周环比上行5.39%至221075吨;LME锡库存周环比上行2.37%至7995吨;LME镍库存46212吨,周环比上行2.98%;LME铅库存131375吨,周环比下行5.13%。

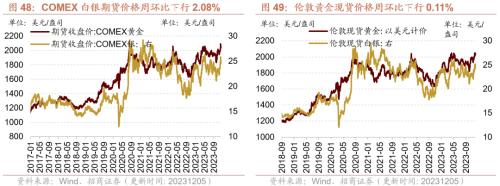

黄金现货、期货价格下行,白银现货、期货价格下行。截至12月5日,伦敦黄金现货价格为2023.35美元/盎司,周环比下行0.11%;伦敦白银现货价格为24.27美元/盎司,周环比下行1.54%;COMEX黄金期货收盘价报2037.60美元/盎司,周环比下行0.20%;COMEX白银期货收盘价下行2.08%至24.53美元/盎司。

06

金融地产行业

1、货币市场净回笼,1周/2周SHIBOR利率较上周下行

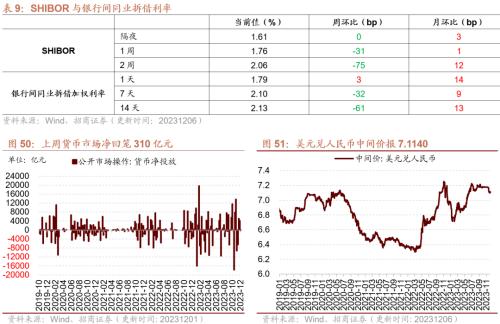

货币市场净回笼310亿元,1周/2周SHIBOR利率较上周下行。截至12月6日,隔夜SHIBOR与上周持平为1.61%,1周SHIBOR周环比下行31bp至1.76%,2周SHIBOR周环比下行75bp至2.06%。截至12月5日,1天银行间同业拆借利率周环比上行3bp至1.79%,7天银行间同业拆借利率周环比下行32bp至2.10%,14天银行间同业拆借利率周环比下行61bp至2.13%。在货币市场方面,上周货币市场投放21410亿元,货币市场回笼21720亿元,货币市场净回笼310亿元。在汇率方面,截至12月6日,美元兑人民币中间价报7.1140,较上周环比上行0.15%。

2、A股换手率、日成交额上行

A股换手率、日成交额上行。截至12月5日,上证A股换手率为0.72%,周环比上行0.08个百分点;沪深两市日总成交额上行,两市日成交总额为7702.53亿元人民币,周环比上行7.33%。

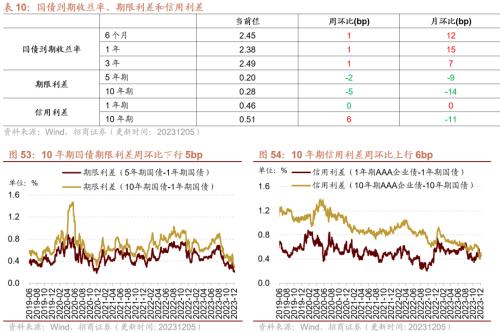

在债券收益率方面,6个月/1年/3年国债到期收益率周环比上行。截至12月5日,6个月国债到期收益率周环比上行1bp至2.45%;1年国债到期收益率周环比上行1bp至2.38%,3年期国债到期收益率周环比上行1bp至2.49%。5年期债券期限利差周环比下行2bp至0.20%;10年期债券期限利差周环比下行5bp至0.28%;1年期AAA债券信用利差与上周持平为0.46%;10年期AAA级债券信用利差周环比上行6bp至0.51%。

3、本周土地成交溢价率上行、商品房成交面积上行

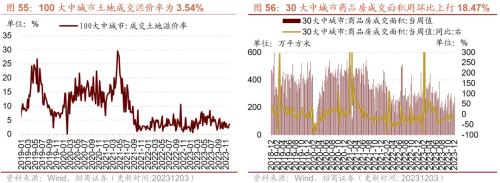

本周土地成交溢价率上行、商品房成交面积当周值上行。截至12月3日,100大中城市土地成交溢价率为3.54%,周环比上行1.05个百分点;30大中城市商品房成交面积当周值为276.39万平方米,周环比上行18.47%。

07

公用事业

1、我国天然气出厂价上行,英国天然气期货价格下行

我国天然气出厂价上行,英国天然气期货结算价下行。截至12月5日,我国天然气出厂价报5980元/吨,较上周上行5.69%,英国天然气期货结算价为95.38便士/色姆,较上周下行12.24%。

从供应端来看,截至2023年11月24日,美国48州可用天然气库存3836亿立方英尺,周环比上行0.26%。截至2023年12月1日,美国钻机数量为116部,周环比下行1部。

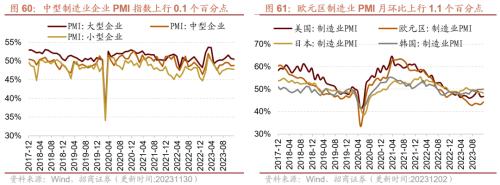

2、11月国内制造业PMI指数继续下行

国内方面,截止11月30日,中国11月份制造业PMI指数为49.40%,月环比下行0.1个百分点;大型制造业企业PMI指数为50.50%,月环比下行0.2个百分点;中型制造业企业PMI指数为48.80%,月环比上行0.1个百分点;小型制造业企业PMI指数为47.80%,月环比下行0.1个百分点。

国际制造业指数水平表现分化。国际方面,11月份美国制造业PMI指数为46.70%,与上月持平;欧洲制造业PMI指数为44.20%,月环比上行1.1个百分点;日本制造业PMI指数为48.30%,月环比下行0.4个百分点;韩国制造业PMI指数为50.00%,月环比上行0.2个百分点。